WPP集团 ,是世界上最大的传播集团之一,仅次于Omnicom集团,总部位于英国伦敦。它拥有 60 多个子公司,包括:智威汤逊、奥美广告、精信集团、传立、扬罗毕凯广告、扬雅、United、伟达公关、朗涛形象策划、美旺宝、Hill&Knowlton、奥美公关、博雅公关、MillwardBrown、Research International(国际市场研究顾问)、群邑媒介集团(GroupM)和 EnterprizeIG 等。WPP集团主要服务于本地、跨国及环球客户,提供广告、媒体投资管理、信息顾问、公共事务及公共关系、建立品牌及企业形象、医疗及制药专业传播服务。

01 WPP的简要发展历程

1985年,盛世广告(Saatchi& Saatchi)财务总监马丁·索罗收购英国购物车制造公司 ——Wire & PlasticProducts (WPP),随后进行了系列收购,方成现在WPP的规模:

1987年,收购智威汤逊(JWT)及其下属的公关公司Hill& Knowlton(伟达);

1989年,收购奥美广告公司(Ogilvy& Mather);

2000年,收购扬·罗比凯广告公司(Y&R,Young& Rubicam)及其旗下博雅公关和朗涛(Landor);

2002年,收购博报堂(25%股份)、旭通(20%股份)以及Cordiant传播集团;

2002年6月,收购中国本土公关公司西岸咨询(以奥美公关名义入股60%);

2003年7月28日,与日本博报堂(WPP有20%的股份)入股上海广告公司(WPP与博报堂各占25%,中方东浩集团占50%)等。

02 WPP目前主要业务的收入结构

与2007年相比,2008年WPP所有的业务部门收入都有所增加,包括广告、媒体投放管理,信息、洞察和咨询,公共关系和公共事务,品牌、保健研究和专家传播。广告、媒体投放管理增幅最小,约16%,信息、洞察和咨询增幅最大,约44%。[1]

图一:2008年WPP集团4大业务部门收入分布

数据来源:WPP2008年年报Http://www.wpp.com/wpp

WPP集团2008年年报显示,WPP全球的收入为74.769亿欧元。其中,广告、媒体投放管理所占比重最大,为45%;其次是品牌、保健研究和专家传播,约28%。公共关系和公共事务所占比重最小,仅10%,而信息、洞察与咨询也占了17%。

图二:WPP集团2008年4大业务部门收入(单位:欧元)

数据来源:WPP2008年年报Http://www.wpp.com/wpp

由图可知,WPP集团2008年全球约75亿欧元的收入中,广告和媒体投放达33亿欧元,品牌、保健和专家传播达21亿,信息咨询和公关各自占了13亿和7.52亿。

值得注意的是,WPP数字的收入(主要来自于数字和直接营销)约为19亿欧元,占WPP全球收入的1/4,这一数据在2007年的基础上有所增加。随着传统媒体越来越难以一种能够提供价值给顾客的方式接触消费者,这一趋势在2009年还将增加。在广告预测减少之际,WPP全球数字业务展现出良好的发展势头。

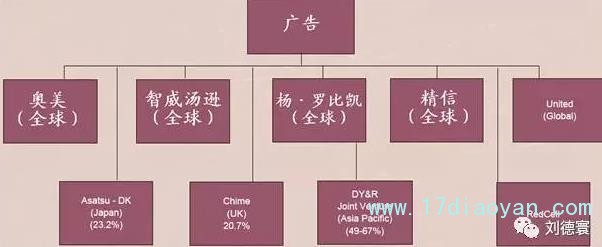

图三:WPP业务图谱——广告

数据来源:WPP2008年年报Http://www.wpp.com/wpp

在广告业务方面,WPP集团拥有奥美(全球)、智威汤逊(全球)、杨·罗比凯(全球)、精信(全球)、United(Global)、RedCell。同时,WPP集团还拥有Asatsu-DK(Japan)23.2%的股份,Chime(UK)20.7%的股份,以及电扬(亚太)的大部分股份。

图四:WPP业务图谱——媒介购买

数据来源:WPP2008年年报Http://www.wpp.com/wpp

在媒介购买方面,群邑(GroupM)是WPP将其旗下包括迈势(MAXUS)、竞立、尚扬及传立等在内的媒体公司整合成立的母公司。据巴黎评估媒介代理商的调研公司RECMA称,群邑是世界上主要的全球媒体投放管理公司,2008年,它占了全球媒体网络总额31.4%的份额。如今,群邑媒介购买业务主要来自于实力(Zenith)、竞立、尚扬、迈势、KR Media、凯帝珂(Kinetic)[2]等。

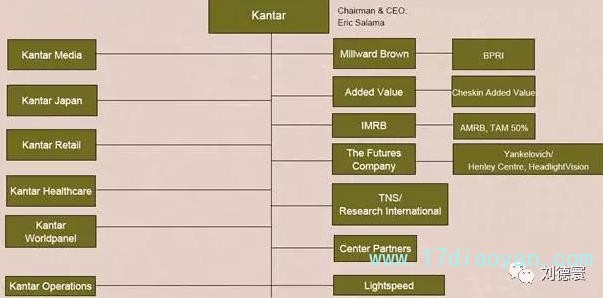

图五:WPP业务图谱——市场调研公司

KantarGroup是WPP集团1995年成立的,是WPP所有市场研究公司的母公司,是世界上最大的研究、洞察和咨询网络之一。通过联合20多家各具特长的专业公司(包括最近收购的TNS),KantarGroup旨在成为全球商界洞察、咨询的卓越服务商。目前,该集团的服务覆盖半数以上的全球500强大公司。

如上图所示,目前在Kantar Group旗下的市场调研公司主要有:KantarMedia、Kantar Japan、Kantar Retail、Kantar Healthcare、KantarWorldpanel、Katar Operations、MillwardBrown(明略行)、Added Value、IMRB、ResearchInternational(国际市场研究集团)、TNS、Center Partners、Lightspeed等。

03 WPP的发展走势

WPP的创始人马丁·索罗是一个擅长投资的资本家,WPP的发展历程是一个借助收购和兼并不断多元化的过程。

图六:WPP集团广告、媒体投放管理与营销服务所占比重

数据来源:WPP2008年年报Http://www.wpp.com/wpp

从上图可以看出,如今,WPP广告和媒介投资管理所占比重约40%,营销服务的比重为60%左右。预计在将来或者5到10年内,WPP广告和媒体投放管理所占收入份额将减少至33%,而市场调研所占比重还将不断上升,大约占2/3。

在WPP发展的过程中,传统广告创意和媒体投放所占的比重在逐步减小,这与广告行业整体的发展态势和成长周期有关;而受整体经济波动影响相对较小的市场调查等领域成为了WPP的重点扩张方向。

04 WPP在市场调查领域的扩张历程 1987年,在马丁·索罗收购WPP后的第三年,WPP收购了J. Walter Thompson Group ,其中就包括市场研究公司 MRBGroup 。英国市场调查局(British Market Research Bureau, BMRB) 主要在专业领域提供高质量的研究解决方案;这种方案包括针对个体公司的独立研究,针对行业的公共性研究,以及一些成本低廉的“搭便车”形式的研究。

1989 两家市场研究公司Millward Brown(明略行) 和Research International(国际市场研究集团) 加入WPP。明略行是世界10大市场研究公司之一,在品牌资产,品牌绩效和品牌健康方面有研究专长,同时也提供优化他们媒体、广告、公关和其他方面品牌沟通的服务。 而国际市场研究集团是是世界上最大的专项市场研究集团之一,在广告和品牌研究方面颇有建树。1997年,RI和SCMR 正式成立合资企业--华南国际市场研究有限公司Research International China (RIChina)。

1995年,考虑到集团发展市场研究业务的需求,WPP成立Kantar Group,作为集团研究业务的国际性母公司。Kantar是WPP所有市场研究公司的母公司,是世界上最大的研究、洞察和咨询网络。它旨在通过将WPP各种市场研究业务相结合,为其客户提供更深入的信息和咨询,帮助其理解市场、品牌和消费者。

1997年,WPP开始向拉丁美洲的市场调查公司IBOPE投资,IBOPE在拉丁美洲提供包括收视率调查在内的多种市场研究服务。

2005年,WPP收购市场研究集团AGB Group。同年,WPP用Kantar旗下的AGB与UVN-MMI-Nielsen Media Research合资,成立AGB Nielsen,在美国和加拿大以外的地区进行收视率调查。

2008年,TNS集团被WPP收购,加入KantarGroup,成为世界上第二大市场研究集团(仅次于the Nielsen Company)。

05 关于WPP收购TNS的几点思考

笔者认为,WPP收购TNS主要基于两方面的原因:

一方面,从“广告创意势衰,媒体购买兴起”,到“公关第一,广告第二”,WPP已意识到以广告为主要业务经营的局限;向受经济波动影响较小的市场研究领域扩张是WPP全球长期业务转型的需求。

另一方面,TNS是目前世界上发展较快的市场研究集团之一,拥有长期的市场研究经验,在欧洲和亚太不少市场上享有影响力;收购TNS,整合TNS优质的市场调研业务,可以让Kantar集团变成仅次于the Nielsen Company的世界第二大市场调研集团。

国内有人提出WPP收购TNS,是想借此控制CSM,垄断中国媒体监测。但是笔者认为这是一个误区。

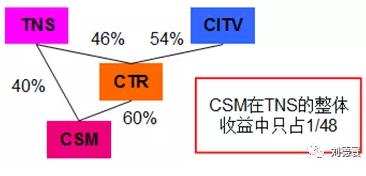

图七:CSM的股份构成情况

央视-索福瑞媒介研究有限公司(CSM)致力于专业的电视收视和广播收听市场研究,是中国最权威的电视收视率数据提供商。

如上图所示,CSM是CTR市场研究与TNS集团共同建立的合资公司,他们分别占60%和40%的股份。而CTR则是中国国际电视总公司(CITV)与TNS集团的合资企业,各占54%和46%的股份。这样一来,TNS实际上是CSM的控股公司,占有67%的份额。

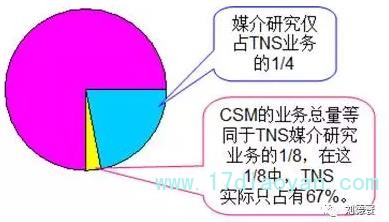

图八:CSM在TNS业务中所占份额

作为全球最大的市场研究与资讯公司之一,TNS早在1992年即进驻中国市场,成为该领域的先行者。但是,媒介研究仅占TNS业务的1/4。CSM的业务总量等同于TNS媒介研究业务的1/8,在这1/8中,TNS实际只占有67%。

由此看来,以CSM在TNS业务中所占份额,WPP似乎没必要这么大费周章。因此,笔者认为,WPP收购TNS是基于全球业务发展的需求。

06 关于AGB Nielsen退出中国市场

WPP提出收购TNS之后,面临欧盟(EU)的反垄断裁定,EU提出两种建议:WPP从AGBNielsen退出;WPP在欧盟范围内卖掉TNS媒介研究部分(TNS媒介一度被欧盟托管,当时还有可能卖给麦肯锡)。然而,WPP选择了前者。

WPP最终放弃在AGBNielsen的股份,剥离AGB,原因可能是:AGB Nielsen成立以来,一直面临着经营不善的问题;在合资前,AGB还拥有在英国和俄罗斯等地的收视调查;但合资后,AGB Nielsen在2005年失掉了香港市场(CSM获得),失掉了新加坡市场(TNS获得),失掉了英国市场(TNS获得),失掉了俄罗斯市场;在菲律宾和韩国等地面临TNS的激烈竞争。

业内对AGBNielsen退出中国市场提出了另外的解释:资本市场运作的直接结果;特殊政策环境的无奈结局。然而,不能忽略的一些事实情况是:在WPP撤出AGBNielsen之后,AGB Nielsen依然在先前大多数市场上保持着电视收视率测量的运作,唯一全盘关闭的只有中国市场;AGB Nielsen在中国市场上并非没有机会,在发展初期,AGB Nielsen一度在测量仪调查市场发展上占据优势。

由此看来,AGBNielsen退出中国市场的原因主要是基于以下两点:

一是缺乏适合中国国情的,稳定、持续的发展策略。最早采用测量仪,后又大范围回归日记法,再停止日记卡全转测量仪,到力推省网测量仪的过程中,缺乏策略连贯性,缺乏市场培育和过渡。

二是错误估计中国市场潜力,投资失败。AGB Nielsen认为,从2003年前后,中国电视广告市场按刊例价计算的4000亿元的市场规模推算出中国电视广告实际价值达2000亿元;从国际上较为乐观的情况来看,用于收视率调查的费用,占广告大盘的1.5%(日本)-1.8%(美国)。由此,AGB Nielsen认为中国收视率调查的市场规模在30-36亿,公司的营业额只要超过6个亿,就可以在中国市场赚钱。基于以上两点考虑,2005年,AGBNielsen 投资4000万欧元(4亿人民币)发展中国收视率调查市场。

然而,事实不容乐观。中国电视广告市场大盘没有那么大,在2003年和2004年前后,只有300亿左右的水平,乐观估计随后几年也最多只能达到600亿(事实上到2008年也没有达到600亿);全世界各国用于收视率调查费用在广告收入中占的平均水平在0.6%-0.8%,中国收视率调查投入达不到美国和日本的水平。从实际情况来看,乐观估计中国收视率市场一年的规模在3.6-4.8亿之间,为AGB Nielsen 估计的1/10左右;而历史证明当时中国收视率市场的规模未达到这一水平。

AGB Nielsen 4个亿的投资给公司带来了运营难题。按国际通行标准,投资的资本成本为6%左右,也就是说4个亿投资一年的资本回报要达到2400万;要实现这一投资回报,按最理想的平均利润率12%(收视率调查行业的世界平均水平一般只有8%)来算,营业额需要达到2个亿;考虑必要的税收和运营成本,营业额应该超过2.6个亿;在2003年前后,中国市场的整体大盘还没有达到2.6个亿;尼尔森就算是击败所有的竞争对手,都不可能实现2.6个亿的营业额。随后几年中,尼尔森苦于庞大网络的高额运营费用,又无法取得充分的回报,成为了投资者的“鸡肋”。因而,前期投资的失误,最终导致投资者放弃AGBNielsen中国业务。

[1]数据来源:WPP2008年年报Http://www.wpp.com/wpp

[2]凯帝珂是全球领先的户外传媒机构,由WPP和凯帝珂管理团队各拥有50%的股权。

♥相关阅读:

管窥美国调查业——在游戏、质疑与验证中走向决策支柱的民意测验

一起调研网新浪微博

一起调研网新浪微博

一起调研网腾讯微博

一起调研网腾讯微博